- 3月

- 2024年04月

前回の「新しいトリニカー登場。」にて多くの方から「うらやましい」「儲かっている会社は違うね」というようにお褒めのお言葉をいただきました。このエントリーでも書いたとおり、もちろん、初代トリニカーのトッポの後任が必要だったこともあるのですが、それ以外にも経営的、財務的理由があって購入に踏み切ったのです。もう少し時間をおいてから書こうかなとも思いましたが、このように考慮の末に決断したことをお伝えするために、このエントリーを書いてみます(決して言い訳ではありませんよ)。

・なぜ高級車に乗る経営者が多いのか

経営指南の本などでよく出てくる話ですが、「経営者はベンツの4ドアに乗る」というようなストーリーで税務上のメリットを説明するのですが、根本的には正しいのですが、これを間違って解釈してしまっている経営者が多く見受けられます。

なぜ高級車を買うのかということを説明するには、会社はどのように税金を払っているのかということに軽く触れなければいけません。一般の方には関係ないことと思われるかもしれませんが、これを理解することによってお勤めの会社の事情も少しは理解できるかもしれませんし、いつか経営者になったとき、経営者の友人がいる場合などにも頭の隅に入れておくと役に立つこともあるかもしれません。

・法人税の仕組み

サラッと飲み込めるように、ものすごく簡略化して書きます。

会社は期の始まりから終わりまでの間(一般的には1年間)に売り上げた金額(売上)から仕入れ原価(物販の場合)を差し引き、そこから会社の家賃や人件費、広告宣伝費などの経費を差し引いた金額(営業利益といいます)、さらに金利や株式評価などの本業とは関係のない部分の損益や特別利益、損失を加減算して「税引前利益」という金額を算出します。加減算の式にすると下記の通りです。

・売上高-売上原価-販管費(いわゆる経費)=営業利益 (本業での稼ぎ)

・営業利益+営業外収入-営業外支出=経常利益 (本業以外での損益)

・経常利益+特別利益-特別損失=税引前利益

そして、簡単に考えてこの「税引前利益」に対していわゆる「法人税・事業税」などが課されます。厳密には細かく分類されているのですが、わかりやすく法人にかかる所得税というような形で「法人税」と呼ぶことにしますが、これが現在のところ実質的に40%程度の税率になっています(ちまたではこの法人税引き下げが取りざたされているので聞いたことがある人もいるでしょう)。

たとえば、単純に考えて1,000万円の税引前利益を計上した場合には400万円程度が法人税として課税されることになるわけです。

では、1,000万円の税引前利益を出しそうな法人があったとして、税金を減らしたいと考えた場合に脱税は以ての外ですし、税務署に頼んで負けてもらうことはできませんから、まっさきに考えつくのが、この税引前利益を減らすことです。さきほど計算式をみると、販管費を増やせば営業利益が減ることになり、結果として税引前利益も減ることがわかります。余談ではありますが、期末賞与が出るのはこの販管費を増やしつつ(結果として税金を減らしつつ)社員へのインセンティブにもなるので経営者にとっては比較的実施しやすいのです。ただし、この方法の場合、後に業績が悪くなっても社員がお金を返してくれるわけでもありませんから、実質的には現金だけが減ることになります。

世の中にはいろいろなビジネスがあって、この法人税を減らすための方策は法律違反スレスレのものも含めるとものすごくたくさんあります。それは今回はおいておいたとして、今回のメイントピックである高級車を買うということが、完全に合法的かつ現金に近い資産を持つ方法のひとつなのです。

・勘違いしている経営者

物欲の少ない草食系な人が増えたといっても、やはり多くの人は車が好きです。そして、高い車ほど憧れるところがありますから、ビジネスで成功したらいつかは手に入れたいと思う人も少なくありません。

そして、さきほどの話のように、会社の経費として車を買うことが法人税を減らすことになるのならば、前々から憧れていた車を買おうということにたどり着くのは想像に難くありません。

さきほどの例の通り、1年間一生懸命ビジネスを頑張ってきてもうすぐ決算というところで1,000万円の税引前利益が出ることがわかった経営者は、それでは1,000万円の車を買えば税引前利益が1,000万円減るのだから法人税を払わなくてよいと考えがちです。

「がちです」と書いたことから想像していただけるとおり、これは間違った考え方ですが、こう短絡的に考えて期末に高級車を購入している経営者が多いように思います。もちろん、私もこう考えて今回2代目トリニカーを購入したわけではありません。だいたい当社は5月から始まる決算期間ですから、購入時期は期末ではなく、期初ということになります。

・減価償却という落とし穴

みなさんは減価償却という言葉を聞いたことがあるでしょうか。経営に携わっている人であれば必ず付き合う制度なのですが、簡単に言うと「長く使える物は使える期間で割って経費にしましょう」というものです。たとえば、社屋を購入した場合などでも、1年で使い切るわけではありませんから、1年の決算の中で処理してしまうと、その期だけ損失が大きくなり、その後は費用がないという状態になってしまいます。したがって、法律によって定められた「耐用年数」と呼ばれるいわゆる「使える期間」で割って費用として計上するわけです。

普通車でいうと耐用年数は6年と定められています。つまり、6年間は使うことができるので、その期間で案分して経費を計上しようということです。

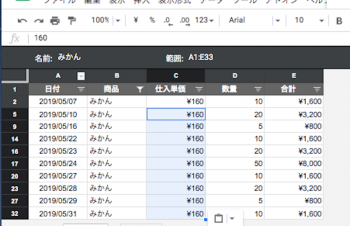

わかりやすく1,000万円で耐用年数が6年の車を期末に購入したとして考え、定額法という一定の金額で減価償却をする方式にすると、1年で経費として計上できる金額は単純に約166万円ですが、前述の話のように期末に駆け込みで購入したとなると、その1ヶ月分だけがその決算期の経費として計上できますから約14万円くらいとなります。

わかりやすくするためにいろいろと省いているので、厳密にはもっといろいろな要素があるのですが、ここで言いたいのは1,000万円の利益が出て400万円程度法人税として支払わなければならないのを回避するために1,000万円の車を購入したのに、実際に経費計上できる金額は約14万円ということは、税引前利益は986万円(法人税は約394万円)になるわけですから、実質ほとんど節税になっていないということになります。

・結果として資金繰り難に陥ることも

税金を払うくらいなら、と考えて憧れの高級車を購入して気持ちは高ぶるも、実際には(ローンを組んだりしていない限り)車の代金1,000万円はすでに支払っていて現金が減っているのにもかかわらず、決算が終了した2ヶ月後に支払わなければならない法人税は986万円ですから、当初のもくろみよりも支出額としては倍くらい増えているという落とし穴に陥ってしまうわけです。

もちろん、ちゃんと自分で勉強していたり、税理士としっかり話し合って進めている場合には止められると思いますのでこのようなことはありませんが、あまり税務に詳しくない経営者の場合はこのような落とし穴に陥ってしまい、しなくて良かったはずの銀行借り入れをしなければならなくなってしまうことがあるのです。法人税の延滞は、犯罪をするのと同じくらいさまざまな社会的かつ経済的な制裁を受けますから、本当に気をつけなければなりません。

★

と、ここまで偉そうに講釈を垂れてきたのですが、かなりひとつのエントリーが長くなってしまったので、後半は次のエントリーに分けたいと思います。

後編は実際に私がどのような考えで高級車を購入したのかをご説明したいと思います。キーワードは、「中古車」「期初に購入」「含み資産」「アウディ」です。

あわせて読みたい

このブログを書いたスタッフ

プレジデント

ほっしぃ

音楽からMacの道に入り、そのままApple周辺機器を販売する会社を起業。その後、オリジナルブランド「Simplism」や「NuAns」ブランドを立ち上げ、デザインプロダクトやデジタルガジェットなど「自分が欲しい格好良いもの」を求め続ける。最近は「24時間365日のウェアラブルデバイス|weara(ウェアラ)」に力を注いでいる。

コメントを投稿

![ガラスプロテクターを簡単に剥がす方法〜[PicPro]編〜](https://trinity.jp/wp-content/uploads/2022/12/IMG_20221228_142812-350x226.jpg)

ログイン

登録

他のサービスIDでログイン

Log in with Facebook Log in with Twitter Log in with Googleログインせずに投稿する場合には名前とメールアドレスを入力してください。

管理者の承認後、コメントが表示されます。